Sie sind hier

John J. Murphy – Trading mit Intermarket-Analyse

In diesen Buch über "Trading mit Intermarket-Analyse" weist der Autor John J. Murphy nach, dass alle globalen Finanzmärkte eng miteinander verbunden sind und in Wechselwirkung zueinander stehen. Wir haben die Sondergenehmigung erhalten, einen ausführlichen Auszug aus diesem Buch zu veröffentlichen. Wir tauchen gleich in das erste Kapitel dieses Buches ein.

Der Herausgeber des Buches schreibt: Die Intermarket-Analyse ist sehr visuell. Obwohl die hier beschriebenen Relationen auf vernünftigen ökonomischen Prinzipien beruhen und von Korrelationsstatistiken gestützt werden, baut meine Methode wesentlich darauf, dass man diese Relationen auf Kurscharts sehen kann. Sie werden also viele Charts sehen. Die Verwendung von Farbgrafiken in dieser Ausgabe macht diese Vergleiche viel anschaulicher und überzeugender.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Beginnen wir nun mit dem ersten Kapitel dieses interessanten Buches.

Teil 1: Die alte Normalität

1. Intermarket-Analyse: Das Studium von Relationen

Dieses Kapitel umfasst die wesentlichen Punkte der Intermarket-Analyse, beginnend mit der Beobachtung, dass alle Märkte miteinander in Beziehung stehen. Asset Allocation und Sektorenrotationsstrategien in verschiedenen Phasen des Konjunkturzyklus werden vorgestellt und es wird erklärt, wie Aktien schon vor der konjunkturellen Entwicklung Hochs und Tiefs bilden. Weitere Punkte umfassen die wichtige Rolle des Rohöls, wie ETFs das Intermarket-Trading revolutioniert haben, den Vorteil der Verwendung von Charts, warum es wichtig ist, das Gesamtbild zu beobachten, Intermarket-Implikationen für die technische Analyse, wie sie für die technische Arbeit neue Dimensionen schafft, warum sie ein evolutionärer Schritt ist und wie sich Relationen ändern. Das Kapitel endet mit einer Wiederholung der Intermarket-Prinzipien.

Alle Märkte sind miteinander verbunden

Wie der Name impliziert, ist Intermarket-Analyse das Studium, wie verschiedene Finanzmärkte miteinander in Beziehung stehen. Dies weicht von früheren Formen der Marktanalyse ab, die sich hauptsächlich auf die Untersuchung einzelner Märkte verließen. Aktienmarktanalysten verbrachten zum Beispiel ihre Zeit damit, den Aktienmarkt zu untersuchen – Marktsektoren ebenso wie Einzelaktien. Aktientrader interessierten sich nicht besonders dafür, was mit Anleihen, Rohstoffmärkten oder dem Dollar geschah (von ausländischen Märkten ganz zu schweigen). Anleihenanalysten und -trader untersuchten den Anleihenmarkt, ohne sich groß um andere Märkte zu kümmern. Rohstofftrader hatten alle Hände voll damit zu tun, die Richtung dieser Märkte zu verfolgen, und interessierten sich kaum für andere Asset-Klassen. Das Trading an den Devisenmärkten war den Futures-Spezialisten und den Interbanken-Tradern vorbehalten.

Das ist heute nicht mehr der Fall. Die traditionelle Chartanalyse hat in den vergangenen zehn Jahren einen großen Entwicklungsschritt getan und verfolgt nun einen umfassenderen Intermarket-Ansatz. Ich hoffe, dass meine zwei früheren (1991 und 2004 erschienenen) Bücher über Intermarket-Analyse dabei geholfen haben, die Dinge in diese Richtung zu bewegen. Heute wäre es für Trader in allen vier genannten Asset-Klassen undenkbar, Trends in den drei anderen nicht zu studieren.

Ein gewisses Verständnis der Interaktion der verschiedenen Asset-Klassen ist zumindest aus zwei Gründen wichtig. Erstens hilft ein solches Verständnis bei der Einschätzung, wie andere Finanzmärkte den Markt beeinflussen, dem Ihr Hauptinteresse gilt. Zum Beispiel ist es sehr wichtig, zu wissen, wie Anleihen und Aktien interagieren. Wenn Sie Aktien traden, sollten Sie die Anleihen beobachten, weil sich Anleihenkurse in der Regel entgegengesetzt zu den Aktienkursen bewegen. In vielen Fällen gehen Trendwenden am Anleihenmarkt solchen am Aktienmarkt tatsächlich voraus. Anleihenrenditen sind mit Anleihenkursen invers korreliert. Daher können sinkende Anleihenrenditen (steigende Anleihenkurse) eine negative Warnung für Aktien sein.

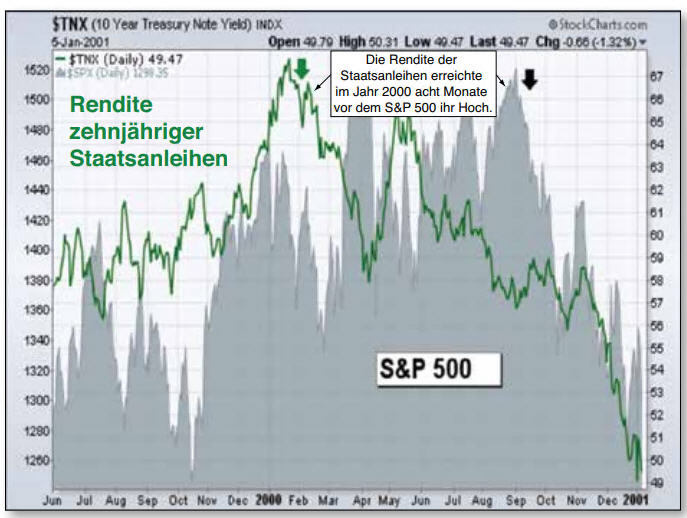

Abbildung 1.1 vergleicht die Rendite der zehnjährigen Staatsanleihe mit dem S&P 500 im Jahr 2000. Nach dem Hoch im Januar (linker Pfeil) begann die Anleihenrendite weit schneller zu sinken als der Aktienmarkt. Im Frühjahr war die Anleihenrendite auf das niedrigste Niveau seit einem Jahr gefallen, während sich der S&P 500 immer noch seitwärts bewegte (obwohl die Nasdaq im Frühjahr ein Hoch verzeichnete). Der S&P begann erst im vierten Quartal des Jahres zu sinken (rechter Pfeil) und startete dann eine größere Baisse, die mehr als zwei Jahre dauerte. Dies ist ein ziemlich dramatisches Beispiel dafür, dass sinkende Anleihenrenditen früh vor Problemen am Aktienmarkt warnen. Es demonstriert, dass der Anleihenmarkt an wichtigen Wendepunkten in der Regel früher als Aktien die Richtung ändert und oft ein vorauslaufender Indikator für den Aktienmarkt ist. Abbildung 1.1 zeigt zudem, warum es für Aktienanalysten so wichtig ist, Trends am Anleihenmarkt zu berücksichtigen.

Wenn Sie ein Anleihentrader sind, sollten Sie die Trends an den Rohstoffmärkten beobachten. Zum Beispiel ist ein starker Anstieg der Rohstoffpreise in der Regel mit fallenden Anleihenkursen verbunden. Und ein fallender US-Dollar führt meist zu steigenden Rohstoffpreisen. Wie Sie in diesem Buch noch sehen werden, hilft die Richtung der US-Währung bei der Bestimmung der relativen Attraktivität ausländischer Aktien im Vergleich zu amerikanischen Aktien.

Abbildung 1.1 Im Jahr 2000 ging der Rückgang der Anleihenrendite einem Hoch am Aktienmarkt voraus

Strategien der Asset Allocation

Das Verständnis der Intermarket-Relationen hilft auch beim Prozess der Asset Allocation. Vor nicht allzu langer Zeit war die Auswahl der Investoren auf Anleihen, Aktien und Cash beschränkt. Die Modelle der Asset Allocation basierten auf dieser eingeschränkten Philosophie. In den letzten zehn Jahren ist die Auswahl an Investments wesentlich größer geworden. Zum Beispiel waren Rohstoffe seit 2002 die stärkste Asset-Klasse. Heute gelten sie an der Wall Street und in Investorenkreisen als vollwertige Alternative zu Anleihen und Aktien. Die Entwicklung der Exchange Traded Funds (ETFs) hat viel mit der wachsenden Popularität des Rohstofftradings zu tun. Dies gilt auch für Fremdwährungsmärkte, die sich seit 2002 ebenfalls stark entwickelt haben.

Betrachten Sie die relative Performance dieser vier Asset-Klassen seit Anfang 2002, als der US-Dollar stark zu sinken begann und schließlich ein Rekordtief erreichte. In den zehn Jahren seit 2002 stiegen die Rohstoffpreise um 64 Prozent. Zum Vergleich: Die Anleihenkurse stiegen um 23 Prozent, während US-Aktien um bescheidene 9 Prozent zulegten. Der Hauptauslöser des Rohstoffpreisanstiegs war der 32-prozentige Wertverlust des US-Dollars. Das liegt daran, dass der Dollar und die Rohstoffe in entgegengesetzte Richtungen tendieren. Ein sinkender Dollar führt zu höheren Rohstoffpreisen.

Abbildung 1.2 Das Dollarhoch 2002 führte zu einem deutlichen Anstieg der Rohstoffpreise

Abbildung 1.2 vergleicht den Trend des US-Dollar-Index mit dem CRB-Index der Rohstoffpreise zwischen 2000 und 2008. Es wird deutlich, dass die Märkte in entgegengesetzte Richtungen tendierten. Man erkennt auch, dass die starke Aufwärtsbewegung der Rohstoffpreise 2002 begann (Pfeil nach oben). Exakt gleichzeitig begann der Dollar zu fallen (Pfeil nach unten). Die inverse Relation zwischen dem Dollar und den Rohstoffmärkten ist eine der beständigsten und zuverlässigsten Relationen in der Intermarket-Analyse.Auch Auslandswährungen profitieren von einem fallenden Dollar. Das gilt insbesondere für die Währungen Rohstoffe exportierender Länder wie Australien und Kanada. In den zehn Jahren ab 2002 stieg der Australische Dollar (gestützt durch steigende Rohstoffpreise) um 101 Prozent gegen den US-Dollar und um 50 Prozent gegen den Euro. Es ist klar, dass Investoren davon profitiert haben, bei der Asset Allocation nicht nur zwischen Anleihen und Aktien wählen zu können. ETFs waren dabei ein wichtiger Faktor.

ETFs haben das Intermarket-Trading revolutioniert

Exchange Traded Funds haben viel dazu beigetragen, dass die Auswahl auf Assets wie Rohstoffe und Währungen erweitert wurde. Die enorm steigende Beliebtheit von ETFs hat die Welt des Intermarket-Tradings wirklich revolutioniert und es immer einfacher gemacht, globale Intermarket-Strategien anzuwenden. Zum Beispiel war es in den 1990er-Jahren fast unmöglich, außerhalb der Futures-Märkte Rohstoffe und Währungen ins Depot aufzunehmen. Die leichtere Verfügbarkeit von ETFs hat Investitionen an den Rohstoff- und Währungsmärkten so einfach gemacht wie den Kauf einer Aktie am Aktienmarkt. ETFs können für praktisch jede Asset-Klasse überall auf der Welt verwendet werden. Hauptsächlich deshalb bauen wir in diesem gesamten Buch sehr stark auf ETFs, um zu zeigen, wie Märkte interagieren und wie man von diesen Interaktionen profitiert. Auch bei der Anwendung von Sektorenrotationsstrategien sind ETFs sehr beliebt geworden.

Sektorenrotation und der Konjunkturzyklus

Die Intermarket-Analyse spielt bei Sektorenrotations-Strategien eine wichtige Rolle. Der US-Aktienmarkt ist in Marktsektoren unterteilt (die wiederum in Branchengruppen unterteilt sind).

Es sind ETFs erhältlich, die alle Marktsektoren (und die meisten Branchengruppen) abdecken. Das erleichtert den Ein- und Ausstieg bei verschiedenen Marktsektoren in verschiedenen Stadien des Konjunkturzyklus sehr. Ich werde Ihnen in diesem Buch noch zeigen, wie man Intermarket-Prinzipien (und einige einfache Charttechniken) anwendet, um voraus- und nachlaufende Marktsektoren aufzuspüren und auf diese Weise sicherzustellen, dass man in die aktuell gefragten Sektoren und nicht in die Nachzügler investiert. Sie werden auch lernen, wie die Beobachtung der Sektorenrotation wertvolle Einsichten in die Richtung des Aktienmarkts und der Wirtschaft bietet.

Am Beginn einer neuen Aktienhausse schneiden konjunktursensitive Gruppen wie Nicht-Basiskonsumgüter in der Regel besser ab als die meisten anderen Aktien. Gleiches gilt für Technologie- und Transportaktien, die mit dem Konjunkturzyklus verbunden sind. Auch Aktien kleiner Unternehmen schneiden nach Markttiefs überdurchschnittlich ab. In der Nähe von Markttops drehen eben diese Gruppen in der Regel als Erste nach unten. Energieaktien (die am Ölpreis hängen) tendieren dazu, am Ende einer Aktienhausse die Führungsrolle zu übernehmen. Wenn Energietitel führen, ist dies fast immer ein gefährliches Warnsignal für den Aktienmarkt. Ein Aktienhoch erkennt man unter anderem daran, dass Geld aus den Energietiteln in defensive Sektoren wie Konsum, Gesundheit und Stromversorger fließt. Ich werde Ihnen zeigen, wie man diese Rotationen erkennt und von ihnen profitiert. Und was sie bedeuten.

Aktien erreichen ihr Hoch und Tief vor der Wirtschaft

Wichtige Tops am Aktienmarkt führen in der Regel zu Phasen wirtschaftlicher Schwäche (oder zu Rezessionen). Zum Beispiel führte das Top 2000 zu einer Rezession im folgenden Frühjahr. Das Top vom Oktober 2007 führte im Dezember 2007 zu einer Rezession. Gleiches gilt für Markttiefs. Dem Ende der letzten beiden Rezessionen 2003 und 2009 ging jeweils ein paar Monate zuvor ein Anstieg am Aktienmarkt voraus. Wenn sich der Aktienmarkt abschwächt, rotiert in der Regel Geld aus dem Aktien- in den Anleihenmarkt. An Markttiefs geschieht das Gegenteil. Das Geld rotiert aus Anleihen wieder zurück in Aktien. Zum Glück sind diese Trendwenden des Investoren-Sentiments recht einfach zu erkennen, wie wir in diesem Buch noch zeigen werden. Man kann Trends an den Finanzmärkten nur schwer von Konjunkturtrends trennen. Die Intermarket-Analyse beleuchtet nicht nur die Marktrichtung, sondern auch die Wirtschaft. Sie werden in diesem Buch noch sehen, dass Anleihen, Aktien und Rohstoffe historisch während Trendwenden des Konjunkturzyklus in vorhersagbarer Reihenfolge Hochs und Tiefs erreicht haben.

Die Rolle des Öls

Ab Anfang 2007 ansteigende Ölpreise gingen einem Abwärtstrend am Aktienmarkt im weiteren Jahresverlauf voraus. Die Rolle des Öls am Markttop 2007 war nichts Ungewöhnliches. Sie war sogar sehr normal. Steigende Ölpreise haben in den letzten 40 Jahren zu jeder Rezession in den USA beigetragen. Steigende Ölpreise haben auch zu Hochs am Aktienmarkt und daraus resultierenden Baissephasen beigetragen. Mit Sicherheit war dies Mitte der 1970er-Jahre der Fall, als eine Verdreifachung des Rohölpreises 1973 (während des arabischen Ölembargos) im folgenden Jahr (1974) zu einem 50-Prozent-Verlust am Aktienmarkt führte. Starke Anstiege des Rohölpreises gingen auch Einbrüchen am Aktienmarkt 1987, 1990, 1994 und 2000 voraus oder begleiteten sie. Andererseits hatten scharfe Ölpreisrückgänge in der Regel bullishe Auswirkungen auf den Aktienmarkt. Das war zu Beginn der beiden Irakkriege 1991 und 2003 der Fall, was dabei half, neue Haussephasen bei Aktien auszulösen. Daher ist es in der Regel eine Gefahr für den Aktienmarkt, wenn Aktien, die mit Öl zu tun haben, in Führung liegen. Das ist auch der Grund, warum unsere Intermarket-Analyse stets die Entwicklung des Ölpreises im Auge behalten muss. Ölpreissteigerungen gingen den meisten Aktienhochs voraus.

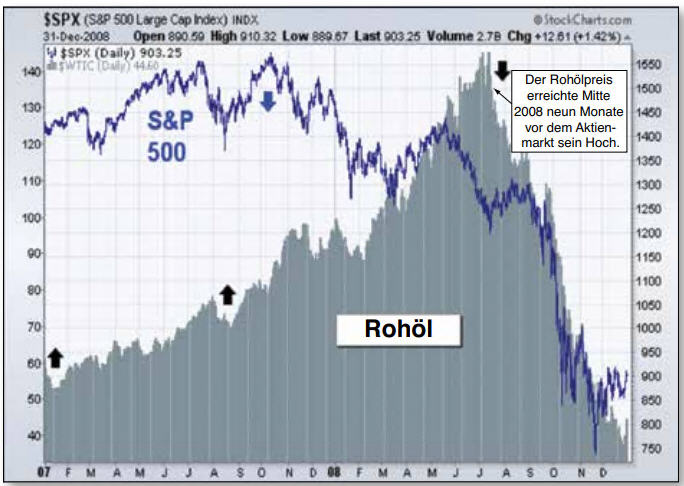

Abbildung 1.3 vergleicht den Rohölpreis mit dem S&P 2007 und 2008. Der Chart zeigt zwei beständige Intermarket-Tendenzen. Die erste: Steigende Ölpreise gehen in der Regel Hochs am Aktienmarkt voraus. Rohöl wurde Anfang 2007 teurer (erster Pfeil nach oben). Nach einem moderaten Pullback im August stieg der Ölpreis im September sogar noch stärker (zweiter Pfeil nach oben). Der Aktienmarkt erreichte im Oktober sein Hoch (erster Pfeil nach unten). Ein steigender Ölpreis ist meist ein Warnsignal für Aktien und hat zu den meisten Hochs geführt. Die zweite Intermarket-Lektion lautet, dass Öl in der Regel später als Aktien sein Preishoch erreicht. Abbildung 1.3 zeigt das Hoch des Rohöls im Juli 2008 (zweiter Pfeil nach unten), neun Monate nach dem Aktienhoch.

Abbildung 1.3 Der Anstieg des Rohölpreises 2007 trug zum Hoch am Aktienmarkt bet

Vorteile der Verwendung von Charts

Dieses ganze Gerede über Intermarket-Relationen klingt vielleicht allmählich stark nach Wirtschaftstheorie, teilweise deshalb, weil die Intermarket-Analyse auf ökonomischen Prinzipien beruht. Sie ist allerdings keine Theorie. Intermarket-Arbeit ist marktgetrieben. An einer Gewinn-Verlust-Rechnung ist nichtstheoretisch. Wirtschaftswissenschaftler betrachten ökonomische Statistiken, um die Richtung der Wirtschaft zu bestimmen – und folglich auch die Richtung der Finanzmärkte. Chartisten dagegen beobachten die Märkte selbst. Das ist ein großer Unterschied. Ökonomische Statistiken betrachten definitionsgemäß die Vergangenheit. Was sollten sie sonst tun? Sie sagen uns, was im letzten Monat oder im letzten Quartal passiert ist. Sie sagen uns nichts über die Zukunft (und übrigens auch nichts über die Gegenwart). Die Märkte dagegen sind nach vorn gerichtete Einheiten. Daher nennt man die Märkte diskontierende Mechanismen. Aktien antizipieren (oder diskontieren) wirtschaftliche Trends um sechs bis neun Monate in die Zukunft. Es gibt auch einen Grund, warum man manche Märkte Futures nennt. Wovon wären Sie lieber abhängig: von rückwärts blickenden Statistiken oder von vorwärts blickenden Märkten? Anders ausgedrückt: Würden Sie lieber einem nachlaufenden oder einem vorauslaufenden Indikator zukünftiger Markttrends vertrauen? Ökonomen verlassen sich auf nachlaufende Wirtschaftsindikatoren, Chartisten vertrauen vorwärtsblickenden Finanzmärkten.

Diese Unterscheidung betrifft den Kern der technischen Analyse. Er basiert auf der Annahme, dass Märkte vorauslaufende Indikatoren ihrer eigenen Fundamentaldaten sind. So gesehen ist die Chartanalyse eine Kurzform der ökonomischen und der Fundamentalanalyse. Das ist einer der Gründe, warum Intermarket-Analysten Charts verwenden. Charts bieten bei der Intermarket-Analyse auch einen großen Vorteil, weil sie es uns ermöglichen, viele verschiedene Märkte zu betrachten. Man kann sich schlecht vorstellen, wie jemand ohne Charts alle Märkte der Welt mit sämtlichen Asset-Klassen beobachten und miteinander vergleichen könnte. Sie machen Vergleiche vieler Märkte nicht nur wesentlich leichter, sondern man muss nicht einmal Experte für einen dieser Märkte sein. Man muss nur wissen, wie man die Charts gestaltet, und muss bestimmen können, welche Märkte steigen und welche sinken. Die Intermarket-Analyse geht noch einen Schritt weiter und bestimmt, ob zwei miteinander korrelierte Märkte sich in die gleiche oder in entgegengesetzte Richtungen bewegen.

Der Blick auf das Gesamtbild ist wichtig

Die größten Vorteile der in diesem Buch beschriebenen visuellen Hilfsmittel sind ihre Universalität und ihre Übertragbarkeit. Man kann sie auf jeden Markt der Welt anwenden – und auf jeden Zeitraum. Sie können auf kurzfristiges ebenso wie auf langfristiges Trading angewendet werden. Man kann jeden Markt analysieren, der sich in Chartform darstellen lässt. Das gibt dem Chartisten einen enormen Vorteil gegenüber denjenigen, die lieber die ökonomische oder fundamentale Analyse anwenden. Diese beiden analytischen Schulen haben es mit etlichen Problemen zu tun. Der Ökonom muss sich mit alten Daten beschäftigen. Der Fundamentalanalyst (der die Gewinne von Firmen und Branchen studiert) muss enorme Datenmengen bewältigen. Das hindert ihn daran, eine große Bandbreite von Märkten abzudecken. Folglich müssen sich Fundamentalanalysten spezialisieren. Der Intermarket-Chartist dagegen kann jeden Markt der Welt beobachten, ohne für irgendeinen Markt Experte zu sein. In der Welt der Intermarket-Analyse und des Tradings ist dies ein recht bedeutender Vorteil. Noch wichtiger: Die Fähigkeit, so viele Märkte verschiedener Asset-Klassen auf der ganzen Welt zu beobachten, liefert dem Intermarket-Chartisten ein Gesamtbild dessen, was vor sich geht. Das ist ein riesiger Vorteil gegenüber dem Tunnelblick, den man so oft bei Marktanalysten findet, die nur einen kleinen Teil des finanziellen Spektrums beobachten.

Intermarket-Implikationen für die technische Analyse

Da die Intermarket-Analyse die Beobachtung so vieler Märkte beinhaltet, muss sie anhand von Kurscharts erfolgen. Die Chartanalyse ist die leichteste und effizienteste Methode, Verbindungen zwischen den Märkten zu studieren. Die Intermarket-Analyse steigert die Nützlichkeit der technischen Analyse erheblich. Sie erlaubt es Analysten wie mir, über Dinge zu sprechen, die früher Wertpapieranalysten und Ökonomen vorbehalten waren, wie Inflation, Deflation, die Richtung der Zinsen, der Einfluss des Dollars, der Zustand des Konjunkturzyklus. Ein wenig Verständnis zum Beispiel dafür, wie Anleihen, Aktien und Rohstoffe während des Konjunkturzyklus einander abwechseln, ermöglicht es uns, über den Zustand der Wirtschaft zu reden. Die Sektorenrotation gibt auch Hinweise darauf, ob die Wirtschaft schrumpft oder expandiert.

Kaufen Sie dieses Buch über FinanzBuchVerlag