Sie sind hier

Oliver Paesler – Technische Indikatoren

Technische Indikatoren sind Instrumente der Aktienanalyse, die eine bestimmte Entwicklung der Aktienkurse anzeigen. Die Ermittlung der Indikatoren erfolgt auf der Grundlage von mathematischen und statistischen Berechnungen von Kurs- und Volumenzeitreihen. Die Zielsetzung der meisten Indikatoren ist, dass sie auf mechanischem Wege Kauf- und Verkaufssignale anzeigen. Oliver Paesler untersucht anhand solcher Indikatoren den Zustand des Marktes. Der Autor filtert die wesentlichen Indikatoren heraus und zeigt dem Anleger den richtigen und profitablen Einsatz der Technischen Analyse.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Wir präsentieren Ihnen jetzt einen Auszug aus dem ersten Kapitel. Viel Spaß beim Lesen!

1 Grundlagen

1.1 Definition von Technischen Indikatoren

Unter Technischen Indikatoren versteht man mathematische oder statistische Berechnungen auf der Basis von Kurs- und/oder Volumenzeitreihen. Da diese Verfahren meist umfangreiche Berechnungen erfordern, ist der Computer ein unverzichtbares Werkzeug. Erst die zunehmende Verbreitung des Personalcomputers in den 70er-Jahren brachte auch für die Technischen Indikatoren den Durchbruch. Seit Anfang der 80er-Jahre entwickelte sich unter dem Oberbegriff »Markttechnik« ein eigenständiger Bereich in der Technischen Analyse. Gab es anfangs nur wenige Indikatoren, so ist ihre Anzahl mittlerweile auf mehrere tausend angewachsen.

Ein besonderer Vorteil der Technischen Indikatoren liegt darin, dass es meist sehr einfache und klare Regeln für deren Interpretation gibt. Im Gegensatz zur klassischen Chartanalyse, wo beispielsweise Chartformationen reichlich Platz für subjektive Interpretationsspielräume lassen, geben die Indikatoren klare Kauf- und Verkaufssignale.Ob diese Signale profitabel in der Praxis einsetzbar sind, bedarf allerdings der Überprüfung.

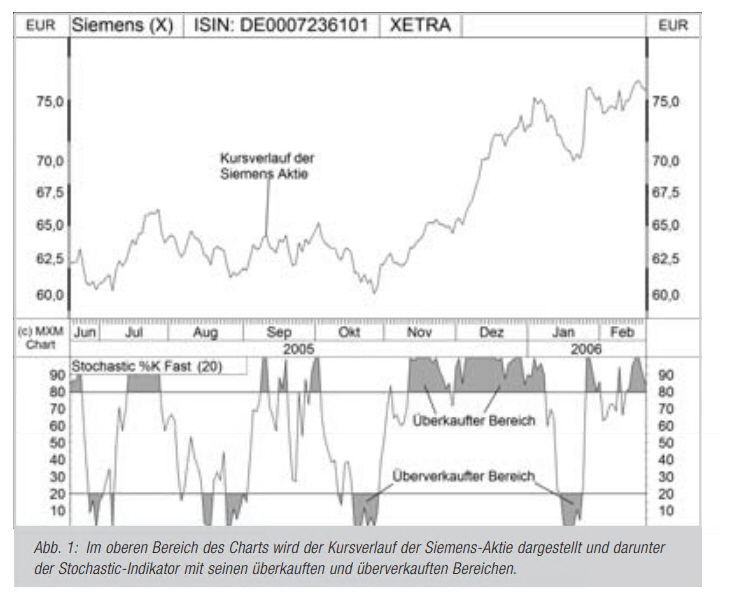

Als Beispiel soll hier kurz der Stochastik-Indikator vorgestellt werden. Dieser Indikator stellt die relative Position des Schlusskurses zu dem Höchst- und Tiefstkurs einer bestimmten Periode dar. Der Stochastik-Indikator bewegt sich in einer Spanne zwischen 0 und 100, wobei Werte über 80 als »überkauft« und Werte unter 20 als »überverkauft« interpretiert werden. Es gibt noch eine Reihe weiterer Interpretationsmöglichkeiten und auch abgewandelte Berechnungsmethoden, die ich Ihnen in diesem Buch vorstellen werde. Es ist sicher ein interessanter Aspekt zu wissen, ob eine Aktie überkauft oder eher überverkauft ist, doch allein aus der Tatsache, dass die Aktie sich in der Nähe ihres Tiefststandes der letzten 20 Tage befindet, einen Kauf abzuleiten, ist sicher zu kurz gegriffen.

Der Anleger sollte vielmehr die Indikatoren dazu verwenden, um weitere Informationen zu gewinnen. Denn wie ein Arzt die Temperatur, den Blutdruck und den Puls des Patienten misst, kann der Anleger die Indikatoren dazu verwenden, den Zustand des Marktes zu messen. Indikatoren, die die Volatilität, also die Schwankungsintensität des Marktes, messen, können tiefer gehende Informationen liefern, die nicht offensichtlich auch im Chart erkennbar sind. Auch Indikatoren, die die Kursentwicklung ins Verhältnis zur Handelsaktivität (Volumen) setzen, geben wichtige Hinweise.

Ein weiteres interessantes Instrument sind so genannte Marktbreite-Indikatoren, die auf der Basis einer Vielzahl von Aktien berechnet werden. Die Marktbreite-Indikatoren, wie beispielsweise die A/D-Linie, zeigen, ob der Aufschwung beziehungsweise Abschwung nur von wenigen Werten dominiert oder von der Masse der Aktien getragen wird.

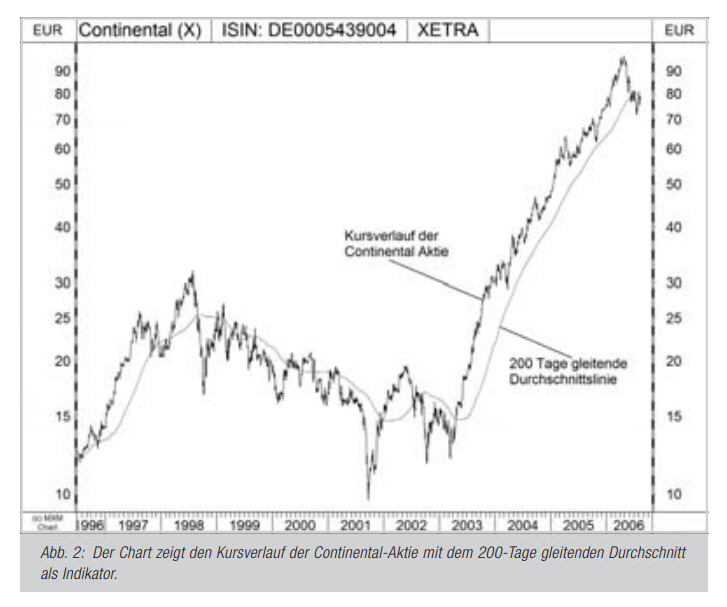

Die wohl am weitesten verbreitete Form der Indikatoren sind die so genannten Trendfolger, die die vorherrschende Trendrichtung ermitteln sollen. Der bekannteste Vertreter dieser Kategorie ist der gleitende Durchschnitt. Durchbricht der Kursverlauf seine gleitende Durchschnittslinie von unten nach oben, so deutet dies auf einen Trendwechsel hin. Der Aufwärtstrend ist intakt, solange der Kurs über seinen gleitenden Durchschnitt verläuft. Befindet sich der Kurs unterhalb der Durchschnittslinie, wird dadurch ein Abwärtstrend signalisiert.

Eine weitere Gruppe unter den Indikatoren bezieht sich auf das Momentum, also die Geschwindigkeit, die ein Kurs entwickelt. Hier sind zum Beispiel die Rate of Change (RoC) oder der Relative Strength Index (RSI) zu nennen. Der RoC stellt die prozentuale Kursveränderung zwischen zwei Punkten dar. Dadurch hat dieser Indikator einen sehr flatterhaften

Verlauf und weist auch kein festes Schwankungsintervall auf. Anders der RSI: Dieser zwischen 0 und 100 schwankende Indikator setzt die durchschnittlichen aufwärts gerichteten Kursänderungen mit den durchschnittlichen abwärts gerichteten Kursänderungen ins Verhältnis. Eine sehr interessante Erweiterung des RSI ist der Money Flow Index (MFI), der den RSI um eine Volumenkomponente erweitert. Anhand des MFI kann der Anleger erkennen, ob der Unterschied in der Handelsaktivität an positiven und negativen Tagen das Momentum des Trends bestätigt.

Wer bei seinen Analysen auf Technische Indikatoren zurückgreift, sollte sich im Vorfeld informieren, was diese Indikatoren eigentlich messen. Bei der Vielzahl an Indikatoren passiert es leider viel zu leicht, dass zwei Indikatoren mit wohlklingenden Namen fast das Gleiche messen, und so ist es dann auch nicht verwunderlich, wenn sich diese Indikatoren gegenseitig in ihren Signalen bestätigen.

1.2 Einsatzgebiete von Indikatoren

Technische Indikatoren können Sie bei ihren Anlageentscheidungen auf vielfältige Art und Weise unterstützen. Sie können einen Indikator einsetzen, um konkrete Handelssignale zu erzeugen. In diesem Fall signalisiert der Indikator Ihnen den genauen Einstiegs- und/oder Ausstiegszeitpunkt. Der Indikator kann alleinige Entscheidungsgrundlage sein, aber auch im Verbund mit anderen Analysemethoden, die nicht unbedingt aus der Technischen Analyse stammen müssen, eingesetzt werden. So können Sie beispielsweise einen fundamentalen Ansatz verfolgen und eine Aktie anhand der Umsatz- und Gewinnentwicklung auswählen; der genaue Einstiegszeitpunkt wird dann durch einen Indikator bestimmt. Der Indikator ist somit für das Timing innerhalb einer übergeordneten Anlagestrategie zuständig.

Indikatoren können natürlich nicht nur für die Bestimmung des Einstiegszeitpunkts, sondern auch für die Auswahl von Wertpapieren verwendet werden. Dabei wird ein Indikator für alle Wertpapiere einer vorher definierten Gruppe berechnet, und dann werden diejenigen Wertpa-

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- John J. Murphy – Technische Analyse der Finanzmärkte

- Steve Nison – Technische Analyse mit Candlesticks

- Der Einsatz von Trendlinien in der Technischen Analyse