Sie sind hier

André Stagge: Traden Sie wie ein Fondsmanager (Teil 1)

Ein gescheiterter Long Trade bei Rambus auf Basis einer bullischen Analyse in einem Börsenmagazin wurde zu einer prägenden Erfahrung für André Stagge. Er lernte daraus, dass man immer seine eigenen Analysen machen muss und sich nicht auf andere verlassen darf. Quelle: Traders' Mag.

INTERVIEW MIT FONDSMANAGER ANDRÉ STAGGE

- Wie sind Sie zum ersten Mal mit der Börse in Berührung gekommen?

André Stagge: Schon zur Schulzeit habe ich ein Fachgymnasium für Wirtschaft besucht. Damals kaufte ich auch meine erste Aktie, im Alter von 13 Jahren. Ich kann mich gut erinnern, wie ich mit meinen Eltern zur Bank ging, denn allein konnte ich natürlich keine Transaktionen tätigen.

- Welche Aktie haben Sie damals gekauft?

André Stagge: Das war die Mannesmann-Aktie, die jedem alteingesessenen Börsianer ein Begriff sein dürfte. Es war die Zeit, als der Neue Markt so richtig ins Laufen kam. Ich habe ziemlich schnell Geld gemacht.

- Ihre ersten Trades waren also sehr positiv. Wie ging es dann weiter?

André Stagge: Wie wir heute wissen, kam nach dem großen Hype die Ernüchterung. Ich hatte damals natürlich keine Ahnung, dass es so kommen könnte. Ein prägender Trade, an den ich mich noch gut erinnere, war einer mit der Aktie von Rambus (Bild 1). Ich hatte in einem großen Börsenmagazin eine bullische Analyse gelesen und zu stark darauf vertraut, auch als der Kurs dann immer weiter fiel. Soweit ich mich erinnere, habe ich etwa zwei Drittel meines dort investierten Kapitals verloren, aber letztlich auch etwas Wertvolles gelernt: Man muss immer seine eigenen Analysen machen und darf sich nicht auf andere verlassen!

Bild 1. Schlechter Trade bei Rambus. Ein gescheiterter Long Trade bei Rambus auf Basis einer bullischen Analyse in einem Börsenmagazin wurde zu einer prägenden Erfahrung für André Stagge. Er lernte daraus, dass man immer seine eigenen Analysen machen muss und sich nicht auf andere verlassen darf.

- Wie ging es bei Ihnen nach der Schulzeit weiter?

André Stagge: Ich schloss mein Abitur ab und begann das BWL-Studium an der Universität Greifswald. Nach dem Vordiplom wechselte ich an die Universität Mannheim und beschäftigte mich im weiteren Studium mit verschiedenen Themen im Bereich Finanzierung sowie Bank- und Versicherungsbetriebslehre. Insbesondere zählten dazu Schwerpunkte wie Optionspreistheorie, RisikoManagement und Portfoliotheorie. Außerdem belegte ich Psychologie als Wahlfach, da mich dieses Thema schon damals sehr interessierte.

- Wie waren Ihre Trading-Erfahrungen neben dem Studium?

André Stagge: Während des Studiums habe ich als Händler für die Euwax an der Börse in Stuttgart gearbeitet. Dort konnte ich sechs Monate lang praktische Erfahrungen als institutioneller Trader sammeln. Bei über 200 Trades am Tag merkt man schnell, was es bedeutet, auf fremde Rechnung zu handeln und Geschäfte einfach nur auszuführen. Natürlich habe ich aber auch neben dem Studium weiter privat auf eigene Rechnung gehandelt. Dafür hatte ich mir zwei Tage in der Woche reserviert und auch schon mal die eine oder andere Vorlesung ausfallen lassen. Andere waren bei Ihrem Studentenjob und ich habe mit meinem Laptop an der Börse Geld verdient. Damals habe ich Devisen gehandelt, aber auch Aktien- und Renten-Futures.

- Haben Sie nach dem Studium gleich den Einstieg ins Fondsmanagement gefunden?

André Stagge: Ich war begeistert vom Thema Börse und Trading und wollte auch in diesem Bereich arbeiten. Also schien mir der Einstieg ins institutionelle Geschäft ideal. In den folgenden Jahren schloss ich außerdem weitere Zusatzqualifikationen ab, die im institutionellen Bereich gern gesehen sind. Dazu zählten die Prüfungen zum Chartered Financial Analyst (CFA) und Certified Financial Technician (CFTe) sowie die Eurex-Händlerprüfung.

- Welche Fortschritte haben Sie in dieser Zeit beim Trading gemacht?

André Stagge: Ich habe viel ausprobiert und jede Menge Erfahrungen gemacht. Natürlich nicht nur positive, aber insgesamt haben vor allem die Rückschläge zu einem großen Lerneffekt geführt. Zum Beispiel habe ich eine Weile versucht, mit mehr als 100 Trades am Tag extrem aktiv intraday zu scalpen. Es hat nicht lange gedauert, um festzustellen, dass dieser Handelsstil nicht nur für mich persönlich ungeeignet ist, sondern auch überhaupt nahezu unmöglich profitabel durchzuhalten ist. Die wichtigste Erkenntnis in diesen Jahren war, dass man einen regelbasierten Anlageprozess entwickeln muss, um als Trader Gewinne einzufahren beziehungsweise als Fondsmanager eine Überrendite, auch Alpha genannt, zu erzielen. Auf Basis dieser Erkenntnis habe ich angefangen, nach Strategien zu suchen, die fundamentale und technische Faktoren strategisch verknüpfen und so das Beste aus beiden Welten kombinieren, um tatsächlich auf lange Sicht einen realen Vorteil am Markt zu liefern.

„Es geht mir dabei vor allem um strukturelle Trading-Ideen und Setups, statt zu versuchen, auf dem 5-Minuten-Chart zu handeln.“

- Wie sieht Ihr Grundkonzept im Fondsmanagement aus?

André Stagge: Etwa 80 Prozent der Investments sind Kernanlagen, die langfristig und strategisch auf Jahre ausgerichtet sind. Dieser Anteil ist nah an der Benchmark ausgerichtet und basiert auf den besten Ideen verschiedener Analysten unseres Hauses und den Entscheidungen im Investmentkomitee. Mit den verbleibenden 20 Prozent versuche ich, die Gewinne und Verluste zu glätten, indem ich selektiv Strategien nutze, mit denen ich das Risiko der Kernpositionen etwas erhöhe oder verringere und so Zusatzerträge erziele.

- Können Sie uns einige Strategien vorstellen, mit denen Sie heute an den Märkten aktiv sind?

André Stagge: Sehr gern. Ein einfacher Ansatz ist zum Beispiel der Freitagsgoldrausch. Ich kaufe am Donnerstagabend Gold und lasse die Position 24 Stunden laufen, bevor ich am Freitagabend wieder verkaufe. Alternativ kann man die Position auch erst am Montagmorgen auflösen, die Ergebnisse sehen auf lange Sicht ähnlich aus. Es ist hier kein Stopp-Loss und kein Gewinnziel vorgesehen.

Bild 2. Friday Gold Rush. Der Chart zeigt ein Setup-Beispiel eines Friday Gold Rush im März 2018. Der Einstieg erfolgte am Donnerstagabend um 22:00 Uhr, der Ausstieg am Freitagabend um 22:00 Uhr.

- Auf welcher Idee basiert dieser Ansatz?

André Stagge: Hinter der Strategie stehen zwei Ideen, die den Preis am Freitag tendenziell nach oben treiben. Auf der einen Seite wird Gold als Rohstoff zur Weiterverarbeitung in der Schmuckindustrie genutzt. Gold verarbeitende Firmen werden vorzugsweise am Freitag Gold einkaufen, um den Transport kostengünstig über das Wochenende zu organisieren. Damit können sie ihre Produktionsstätten über die Woche voll auslasten und sparen sich Zuschläge für Wochenendarbeit. Auf der anderen Seite dient Gold für viele Investoren als sicherer Hafen und damit als Versicherung gegen Crashs und eventuelle unkalkulierbare Risiken über das Wochenende. Diese Investoren wollen sich vorzugsweise in der Zeit absichern, in der die Börse geschlossen ist und eventuelle Kurslücken zu erwarten sind. Beide Argumente sprechen dafür, dass Gold am Freitag überproportional zum Rest der Woche steigt und damit ein Long Trade statistisch vorteilhaft ist.

- Ein interessanter Ansatz. Welche Ideen sind noch vergleichsweise leicht umsetzbar?

André Stagge: Ein Klassiker unter meinen Strategien ist der Turnaround Tuesday. Ich unterscheide hier zunächst, ob ein Bullenmarkt oder ein Bärenmarkt vorliegt, indem ich beobachte, ob der letzte DAX-Schlusskurs über oder unter dem Gleitenden Durchschnitt über 34 Tage liegt. Wenn wir einen Bärenmarkt haben, kaufe ich den DAX am Montagabend und halte ihn 24 Stunden bis zum Dienstagabend oder nach Ermessen bis Mittwochmorgen. Es ist kein StoppLoss und kein Gewinnziel vorgesehen. Im Bullenmarkt handle ich diese Strategie nicht.

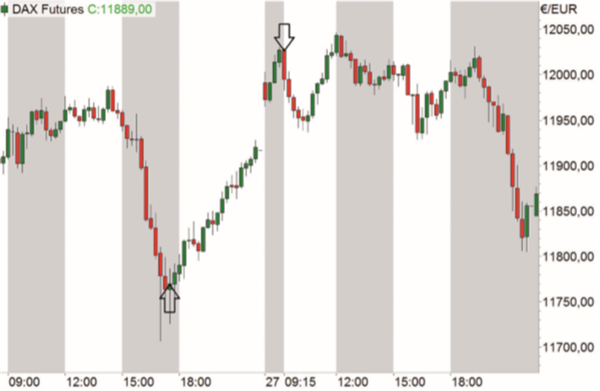

Bild 3. Turnaround Tuesday. Dargestellt ist ein Trade des Turnaround Tuesday Setups im März 2018. Der Einstieg erfolgte am Montag um 17:45 Uhr, der Ausstieg am Mittwoch um 09:00 Uhr.

- Welche Idee liegt dieser Strategie zugrunde?

André Stagge: Der Dienstag ist der perfekte Tag für einen positiven Stimmungsumschwung. In Bärenmärkten nehmen Finanzprofis am Freitag Gewinne mit und schaffen Kasse für potenzielle Mittelabflüsse. Während des Wochenendes bekommen Privatanleger kalte Füße und verkaufen am Montag ihre Aktien. Die Kursrückgänge nutzen die Profis am Dienstag häufig zum kurzfristigen Wiedereinstieg, sodass der Markt gegen den Trend drehen kann.

- Das klingt so, als würde man hier von der Panik am Markt profitieren.

André Stagge: So ist es. Prominente Beispiele für diese Strategie sind deshalb vor allem in Extremsituationen zu finden. Bei Aktienmarkt-Crashs kommt es häufig zum Turnaround Tuesday. Ein besonders markantes Beispiel ist der 20. Oktober 1987. Tags zuvor, am „Black Monday“, war der Dow Jones um 23 Prozent gefallen. Am Dienstag fiel der Dow zunächst unter größter Panik weiter, vollzog dann aber eine untere Umkehr und erwies sich damit als perfekte Kaufgelegenheit. Ganz ähnlich war die Situation auch am Montag, dem 27. Oktober 1997, als der Dow Jones tief im Minus schloss und dann am Dienstag drehte. Auch im Jahr 2015 konnte die Strategie einen Volltreffer landen, als der DAX im August deutlich unter Druck kam. Am Montag, dem 24. August, fielen die Kurse rapide. Mit dem Kauf zum Schlusskurs am Montagabend und dem Verkauf am Dienstag zum Schlusskurs konnte man 480 Punkte erwirtschaften.

- Haben Sie noch weitere Beispiele für interessante Strategien?

André Stagge: Zwei Ansätze, die ich noch zeigen möchte, sind Short Trades nach dem DAX-Verfall und die Übernachtprämie. Wie die meisten Trader wissen, ist jeden dritten Freitag im Monat kleiner Verfall. Das bedeutet, dass um 13:00 Uhr die Optionen auf den DAX und um 17:30 Uhr die Optionen auf Aktien aus dem DAX auslaufen. Um ganz einfach vom Verfall zu profitieren, verkaufe ich den DAX-Future nach dem kleinen Verfall (zum Beispiel am 20. eines Monats). Die Position wird dann eine Woche bis zum Ende des 24. Kalendertags gehalten. Sollte der 24. auf einen Feiertag oder ein Wochenende fallen, verschiebt sich das Schließen der Short-Position auf den vorherigen Handelstag. Ich bin also maximal fünf Kalendertage und vier Nächte short im DAX positioniert. Diese Strategie setze ich zwölf Mal im Jahr um. Es ist auch hier kein Stopp-Loss und kein Gewinnziel vorgesehen.

Bild 4. Short nach DAX-Verfall. Nach dem Verfallstermin im März 2018 erfolgte der Short Trade am darauffolgenden Montag um 09:00 Uhr. Die Position wurde bis Freitag um 17:45 Uhr gehalten.

- Warum funktioniert diese Short-Strategie?

André Stagge: Institutionelle Investoren sind in der Regel in ihrem Basisportfolio long in Aktien. Um die Rendite in trendlosen Phasen zu verbessern, schreiben sie Call-Optionen und agieren damit als Stillhalter. Diese sogenannten gedeckten Kaufoptionen (Covered Calls) verfallen wie gesagt am dritten Freitag eines Monats. Sollten die Covered Calls durch Long-Positionen in Futures abgesichert worden sein, werden diese Positionen geschlossen, weil die Optionen jetzt verfallen sind. Es kommt also ein zusätzliches Angebot an Futures auf den Markt und die Kurse bewegen sich nach unten. Dieser Effekt lässt sich bei vielen Aktienmärkten beobachten. Besonders stark ist er, wenn auf die Indizes ein hohes Open Interest (Summe der Anzahl aller offenen Positionen in einem Terminkontrakt) bei den Optionen existiert.

- Was hat es mit der Übernachtprämie auf sich?

André Stagge: Wenn man Aktien über Nacht, übers Wochenende oder über Feiertage hält, kann man eine Prämie verdienen. Ich kaufe also jeden Abend den DAX-Future um 17:45 Uhr. Die Position halte ich bis zum nächsten Morgen um 09:00 Uhr. Am Freitagabend kaufe ich ebenfalls den DAX-Future und verkaufe die Position erst am Montagmorgen. An Feiertagen bin ich ebenfalls long. Damit bin ich jede Nacht, am Wochenende und über die Feiertage investiert. In der liquiden Handelszeit von 09:00 Uhr bis 17:45 Uhr halte ich bei dieser Strategie keine Positionen. Es geht ganz bewusst darum, das Risiko einer Kurslücke als Chance zu verstehen.

- Wie erklären Sie sich, dass dieser Ansatz funktioniert?

André Stagge: Nach der Insolvenz von Lehman Brothers im September 2008 kam es zu einem weltweiten Anstieg der Finanzmarktregulierung. Dies führte dazu, dass es immer schwieriger wurde, Risiken über Nacht, wenn die Börsen geschlossen haben, zu halten. Viele institutionelle Marktakteure sind bis heute zum Teil gezwungen, Kurslücken, die in der Nacht auftreten könnten, zu vermeiden. Dadurch ist die Übernachtprämie für private Händler entstanden beziehungsweise (noch) nicht wieder verschwunden.

Bild 5. Übernachtprämie. Im langfristigen Durchschnitt sind die Kursveränderungen bei Aktienindizes über Nacht positiv. Hier sehen Sie ein Beispiel für eine deutlich positive Veränderung zwischen 17:45 Uhr und 09:00 Uhr des Folgetags.

- Wie viele Strategien handeln Sie insgesamt?

André Stagge: Inzwischen sind es mehr als 20 verschiedene Strategien, von denen ich etwa 80 Prozent direkt als Fondsmanager umsetzen kann. Einige Strategien muss ich indirekt handeln, so zum Beispiel den Freitagsgoldrausch über hoch korrelierte Märkte, wie es zum Beispiel lange Zeit der USD/JPY war. Der Grund ist hier, dass ich Futures auf Gold wegen der Anlageklasse Rohstoffe und Edelmetalle in den Fonds nicht direkt handeln darf.

- Handeln Sie tatsächlich alle mehr als 20 Strategien, sei es direkt oder indirekt?

André Stagge: Ich setze nicht immer alles um, sondern vertraue auch zum Teil auf meine Erfahrung und Intuition. Wenn ein Signal meiner Einschätzung nach aus triftigen Gründen nicht ins aktuelle Marktbild passt, dann handle ich es auch nicht. Wenn zum Beispiel meine Tagesmeinung aufgrund fundamentaler Gegebenheiten klar long ist, dann suche ich auch nur Long Trades und lasse die Short-Ideen weg. Was ich aber nicht machen würde: gegen ein Signal zu handeln. Wenn ich also zum Beispiel an einem Montagnachmittag ein Signal zum Turnaround Tuesday habe, kann ich es bei ungünstiger Marktlage auslassen, aber würde ich nicht das Gegenteil tun und den Markt shorten. Ich handle also immer mit meinen Strategien und aktuellen Einschätzungen und nie bewusst gegen die getesteten und als zuverlässig befundenen Signale.

- Wie behalten Sie bei mehr als 20 Strategien den Überblick?

André Stagge: Ich habe Checklisten für alle Strategien und Erinnerungen für die zeitabhängigen Signale. Die Informationsflut der Märkte ist unüberschaubar und meine Strategien und Prozesse bringen mir hier eine gute Struktur. Zudem arbeite ich nach wie vor auf Basis meines bewährten ATM-Modells (siehe Infobox Teil 2 des Interviews), um mir fortlaufend bewusst darüber zu sein, in welcher Rolle ich mich gerade befinde, worauf ich mich jetzt fokussieren muss und was genau die entscheidenden Schritte sind. Das Modell hilft mir, die einzelnen Rollen soweit es geht zu trennen und abzugrenzen, um die einzelnen Aufgaben und Schwerpunkte meines Fokus nicht zu vermischen und dadurch Klarheit darüber zu schaffen, was im jeweiligen Moment wirklich wichtig ist. Nur so schaffe ich es, echte Intuition aufzubauen, statt letztlich emotional zu handeln, beispielsweise aus (unbewusster) Angst.

MEHR VON ANDRÉ STAGGE

Teil 2 des Interviews

Der zweite Teil des hoch interessanten Interviews mit Fondsmanager André Stagge. Neben seinem Beruf ist André Stagge als Referent unter anderem bei Börsenvereinen an deutschen Hochschulen und bei der Vereinigung Technischer Analysten Deutschlands (VTAD) aktiv.