Sie sind hier

Fibonacci-Analyse und -Trading (Thomas May 1)

Fasziniert von der Möglichkeit, Kursverläufe zu antizipieren, befasste Thomas May sich intensiv mit klassischer Charttechnik, Indikatoren‑ und Zyklenanalyse . Bei GodmodeTrader .de ist May seit 2010 mit der Analyse der Märkte Schweiz und USA sowie Branchenindizes und Edelmetallen betraut . 2013 brachte er seine erste DVD »Charttechnik für Einsteiger« auf den Markt und war im gleichen Jahr gemeinsam mit Jochen Stanzl Herausgeber des ersten Teils von Das große GodmodeTrader-Handbuch . Darüber hinaus ist der passionierte Swingtrader gefragter Kommentator des aktuellen Marktgeschehens in renommierten Wirtschaftsmedien.

Thomas May

Fibonacci-Analyse und -Trading

Einleitung

Dieses Kapitel soll der Frage nachgehen, warum und auf welche Weise Fibonacci‑Analysen treffsicher und risikominimierend eingesetzt werden können und warum die immanente Logik der Fibonacci‑Regeln an den Weltbörsen zum Tragen kommt. Der theoretische Hintergrund wird im zweiten Teil mit der praktischen Umsetzung anhand plastischer Beispiele aus dem Trading‑ oder Investmentalltag verbunden, damit Sie für möglichst viele Situationen gewappnet sind und erfolgreich auf eigenen »Analysebeinen« stehen können.

Grundsätzlich muss festgehalten werden, dass Börsenhandel immer mit Entscheidungen unter Unsicherheit einhergeht. Die Märkte sind komplex, das heißt, der weitere Verlauf kann zwar in einem Wahrscheinlichkeitsrahmen eingegrenzt, jedoch nicht en détail geplant oder vorausberechnet werden. Niemand hat eine Glaskugel und niemand den 100‑Prozent‑Trade . Dennoch werden Sie erkennen, dass man mit der Fibonacci‑Methode diese Unsicherheiten auf ein erträgliches Maß reduzieren kann.

Fibonacci ist deshalb so hilfreich, weil es sich um eine Vermessung des Kursverlaufes handelt, die mathematisch abgeleitete relative Niveaus ermittelt, die für die Zukunft entscheidende Handelsmarken darstellen. Entscheidend in zweierlei Hinsicht:

Zum einen werden Marken aufgespürt, an denen eine signifikante Kursreak‑ tion zu erwarten ist. Prinzipiell kann es sich dabei um die Bedingungen bezie‑ hungsweise das Signal für die Fortsetzung eines Trends, den Übergang in eine Seitwärtsphase oder den Start einer entgegengesetzten Trendbewegung handeln. Daher können sie auch verwendet werden, um die Ergebnisse anderer technischer Setups zu bestätigen (zum Beispiel Chartformationen, Candlestickmuster, Indikatorensignale etc.). Ist der Kursverlauf einmal mittels Fibonacci‑Verhält‑ nissen vermessen, können Bewegungen zueinander in Beziehung gesetzt, das Potenzial eines Trends mit entsprechenden Kurszielen abgeschätzt, künftige Widerstands‑ und Unterstützungsmarken erfasst und Rückschlüsse über den wei‑ teren Verlauf gezogen werden.

Zum anderen lassen sich Bedingungen aufstellen, welches Verhalten der Kurs zeigen muss, damit die eigenen Vorannahmen oder die Art des bisherigen Trendverlaufs bestätigt werden. Im Sinne einer Wenn‑dann‑Analyse kann der Kursverlauf von vornherein auf sein künftiges Potenzial abgeklopft und weitere Entwicklungsvarianten können schon in ihrer Entstehungsphase mit in die Überlegungen eingebaut werden.

Ein weiterer zentraler Vorteil der Fibonacci‑Analyse liegt in der großen Flexibilität und Vielseitigkeit . Man kann die Werkzeuge für jeden Basiswert und unabhängig von dem aktuellen Trend, dem zugrunde liegenden Markt, der gehandelten Zeitebene oder dem individuellen Anlagehorizont einsetzen.

Vereinfacht gesagt teilt die Methode aktuelle Trendphasen und den künftigen Kursverlauf in tradenswerte und neutrale Phasen. Diese Segmentierung reduziert das Risiko des verfrühten Ein‑ oder Ausstiegs bei laufenden und geplanten Investments, ermöglicht die Umsetzung passgenauer Tradingpläne, liefert exaktere Stopps und schließlich mehr Interpretationskompetenz im Hinblick auf den potenziellen künftigen Verlauf des gehandelten Marktes. Mit der entsprechenden Übung kann man konstruktiv und gelassen mit den zuvor vermeintlich chaotischen Kurswechseln umgehen und wahrscheinlichkeitsbasierte Fahrpläne für den Markt und die Trades erstellen.

Daher ist es für jeden Anleger – egal ob Aktiensparer oder Daytrader – unver zichtbar, sich mit den Grundlagen und Vorzügen der Fibonacci‑Methode auseinanderzusetzen.

Fibonacci-Zahlenreihe

Um mit der Komplexität, den schnellen Wechseln, den rasanten Anstiegen, scharfen Einbrüchen oder zermürbenden Seitwärtsphasen der Märkte und den daraus resultierenden Problemen und Unsicherheiten als Trader oder Investor umgehen zu können, braucht es ein Instrument, das sich genau auf diese Zusammenhänge und Phänomene versteht . Und fündig werden wir bei einem Mathematiker aus der Toskana, den vor 900 Jahren seine Beobachtungen über Kaninchen berühmt gemacht haben.

Mehr als 1000 Jahre nachdem die Griechen die Mathematik in Europa bereits zu enormer Blüte geführt hatten, wurde Leonardo von Pisa 1175 n. Chr. geboren und sollte als erster bedeutender Mathematiker in die europäische Ge‑ schichte nach Christi Geburt eingehen. Inspiriert von der indisch‑arabischen Zahlenlehre, die er auf vielen Reisen nach Griechenland, Algerien und Ägypten kennenlernte, schrieb er in seinem Werk Liber Abaci von 1202 eine umfassende Abhandlung über die arabische Arithmetik und ergänzte dieses in Europa unbekannte Wissen mit seinen eigenen Überlegungen. Leonardo von Pisa war ein ex‑ zellenter Beobachter der Natur und hat seine Formeln aus diesen Erkenntnissen abgeleitet . Die Fibonacci‑Zahlenreihe – also die Basis für weitere Berechnungen, die auch in der Charttechnik Verwendung finden – entdeckte er in einem sprichwörtlichen »Feldversuch«:

Eine seiner Berechnungen ging der Frage nach, wie man die Entwicklung von Populationen hochrechnen kann . Er verwendete dafür das Beispiel der Vermeh‑ rung von Kaninchenpaaren innerhalb eines Jahres .

Ausgangspunkt dieses mathematischen Modells sind Kaninchen, die einen Monat bis zur Geschlechtsreife benötigen und anschließend Monat für Monat ein neues Paar in die Welt setzen. Diese »mathematischen Kaninchenpaare« sind zudem der Einfachheit halber für den Messzeitraum unsterblich und pro Paar in ein Männchen und ein Weibchen aufgeteilt.

Gestartet wird das Modell in Monat 1 (Januar) mit einem Paar, das einen Mo nat benötigt, um geschlechtsreif zu werden. Im März wirft das Paar ein weiteres Paar. Dieses benötigt nun einen Monat, um seinerseits geschlechtsreif zu werden, während das Ursprungspaar im vierten Monat ein weiteres Paar zur Welt bringt. Damit befinden sich nach vier Monaten drei Kaninchenpaare im Gehege. Im Mai wird das dritte Paar geschlechtsreif und Paar 1 und Paar 2 bekommen wiederum Nachkommen. Damit haben wir neben den drei alten Paaren zwei neue im Gehege. In der Summe sind dies schon fünf Paare nach fünf Monaten. Nach sechs Monaten sind es bereits acht Paare und zu Ende des Jahres 144 Paare. Spätestens zu diesem Zeitpunkt sollte das Gehege vergrößert werden.

Bei der mathematischen Struktur, die dieser Entwicklung zugrunde liegt und die es im Endeffekt ermöglicht, das Wachstum der modellhaften Kaninchenpopulation uch für drei, sieben oder 20 Jahre hochzurechnen, handelt es sich um eine bahnbrechende Erkenntnis . Denn sie beschreibt mathematisch die Haupteigen‑ schaften von Wachstumsprozessen, die auch für andere Bereiche in der Natur verallgemeinert werden können:

Jede neu auftretende Anzahl an Paaren ist die Summe der beiden vorangegangenen.

Zu Beginn gibt es ein Paar, das nach einem weiteren Monat geschlechtsreif wird, gefolgt von zwei Paaren nach drei Monaten, (2+1) = 3 Paaren nach vier Monaten, (3+2) = 5 Paaren nach fünf Monaten, (5+3) = 8 Paaren nach sechs Monaten, anschließend 13, 21, 34, 55, 89, 144, 233 und so fort. Es entwickelt sich eine exponentiell wachsende Population, bei der jeder neue Generationszyklus um die Anzahl der vorherigen Kaninchenpaare größer ist als der vorhe‑ rige Zyklus.

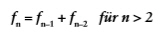

Mathematisch lautet die entsprechende Formel:

Damit ergibt sich die unendliche Fibonacci‑Zahlenreihe, die mit der Zahl 1 beginnt und bei der jeder Term (ausgenommen die ersten beiden) durch Addition von zwei direkt aufeinander folgenden Termen gebildet wird:

1 1 2 3 5 8 13 21 34 55 89 144 233 377 610 987

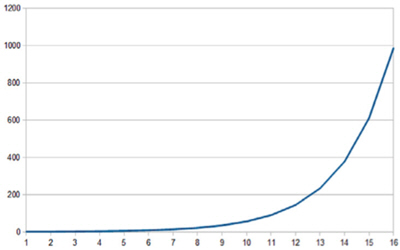

Abbildung 1: Kurve der ersten 16 Fibonacci-Zahlen; Y-Achse: Wert der Fibonacci-Zahl (1, 1, 2, 3, 5, ...); Y-Achse: Rangnummer der Zahl

Etwas philosophischer könnte man das Ergebnis so formulieren: Innerhalb von Entwicklungs‑ oder Wachstumsprozessen (und nichts anderes sind Fibonaccis fruchtbare Kaninchen) ist die Gegenwart, der aktuelle Status quo der Entwick‑ lung, immer die Summe der vergangenen Entwicklungen. Und die Zahlenreihe liefert hierfür den mathematischen Beweis.

Das Besondere ist die Tatsache, dass die Sprünge beziehungsweise die Zuwäch‑ se zwischen den einzelnen Zahlen einem bestimmten Muster des organischen Wachstums oder der Ausdehnung folgen. Diese harmonischen Verhältnisse finden sich in zahllosen Beispielen in der Natur, wo sie Ergebnis eines Jahrmillio‑ nen dauernden Entwicklungs‑ und Optimierungsprozesses sind. Denn die Ursache für das Auftreten der Fibonacci‑Zahlen in der DNA und vieler anderer Beispiele ist, dass es sich häufig um die effektivste Form der Ausrichtung, der Anordnung, des Wachstums oder der Entwicklung handelt.

Mathematisch betrachtet ist dabei jedoch nicht nur die Folge an sich interessant, sondern insbesondere die Verhältnisse der Zahlen zueinander.

Betrachtet man die Zuwachsrate von einer Fibonacci‑Zahl zur nächsthöheren, fällt auf, dass sich diese relativ rasch dem Wert 1,618 annähert (zum Beispiel 89 * 1,618 = 144,002). Dieser Faktor kann nicht nur zur Berechnung einer jeweils folgenden Fibonacci‑Zahl verwendet werden. Er beschreibt letztlich die Veränderungsrate aller Fibonacci‑Zahlen zur jeweils folgenden und damit das gesamte System. Dies sollte den europäischen Gelehrten nicht lange verborgen bleiben:

Als der Mathematiker und Astronom Johannes Kepler (1571–1630) vor rund 400 Jahren seine Gesetze der Planetenbewegungen entwickelte, fiel ihm nicht nur dieser Zusammenhang auf, sondern auch, dass sich damit die Verhältnisse zweier aufeinanderfolgender Fibonacci‑Zahlen der irrationalen Zahl Phi (Φ) annäherten . Zuvor hatte er bereits den Zusammenhang zwischen den Fibonacci‑Verhältnissen und dem Goldenen Schnitt entdeckt.

Der von Euklid (365–300 v . Chr .) erstmals mathematisch beschriebene Goldene Schnitt besagt, dass eine Strecke so in zwei Teilstrecken geteilt wird, dass das Verhältnis der kurzen zur langen Teilstrecke dasselbe ist wie das Verhältnis der langen Teilstrecke zur Gesamtstrecke. Das »göttliche Verhältnis«, wie es rund 1500 Jahre später bei den christlichen Mönchen und in Kunst und Architektur heißen sollte, war »geboren«.

Der goldene Schnitt ist jedoch nichts anderes als die Aufteilung einer Strecke mittels der Zahl Φ in ein kurzes und ein um Φ (1,618033…)‑mal längeres Teilstück . Fibonacci‑Verhältnisse nähern sich dieser »goldenen« Zahl an, indem man eine Fibonacci‑Zahl durch ihren Vorgänger dividiert. Je höher das Zahlenpaar dabei auf der Skala angesiedelt ist, umso exakter nähert sich dessen Divisionsergebnis der Zahl Φ an. Damit lässt sich jede höhere Zahl der Fibonacci‑ Folge mit fn= Φ * fn–1 beschreiben.

Ein weiteres zentrales Fibonacci‑Verhältnis lässt sich mit Φ darstellen und zeigt eine erstaunliche Eigenschaft der Zahl: Der Kehrwert von Φ ist die Verhältniszahl 0,618033 und hat exakt die gleichen Nachkommastellen wie die Zahl Φ. Eine Eigenschaft, die außer Φ keine andere Zahl besitzt.

Alle weiteren relevanten Verhältniszahlen weisen dieselben Annäherungser‑ gebnisse wie die auf Φ basierende »goldene Zahlenfolge« auf. Diese hat die Eigenschaft, dass drei aufeinanderfolgende berechnete Zahlen immer im Verhältnis eines goldenen Schnittes zueinander stehen. Ausgehend von Φ folgen für Φ2 = 2,618, Φ3 = 4,236 oder zum Beispiel Φ–1 = 0,618, Φ–2 = 0,382 und Φ–3 = 0,236 weitere typische Fibonacci‑Zahlenverhältnisse.

Zusammenfassend lässt sich sagen, dass die Zahl Φ, deren Eigenschaften Euklid entdeckte, und die damit eng verbundene Fibonacci‑Zahlenreihe, die Leonardo von Pisa in die europäische Mathematik eingeführt hat, bei Kepler, Gauß, Moivre und Binet bis hin zu den Fraktalen eines Benoît Mandelbrot in der Mathematik eine enorme Rolle spielen. Auf welche Weise diese im Börsenhandel relevant werden, betrachten wir in den folgenden Kapiteln.

Trend, Bewegung und Korrektur

Die Börsen bewegen sich in Trends.

So einfach sich diese Grundregel der von Charles Dow Anfang des 20. Jahrhunderts entwickelten Dow‑Theorie zur charttechnischen Analyse der Märkte auch anhören mag, der Teufel steckt im Detail beziehungsweise in der Praxis.

Mit Trend ist ein Zeitabschnitt im Kursverlauf gemeint, innerhalb dessen die Kurse eines Basiswertes eine kontinuierlich aufwärts oder abwärts gerichtete Strecke zurücklegen.

Dow definierte zusätzlich, dass sich bei Aufwärtstrends im Zeitverlauf höhere Hochpunkte und höhere Tiefpunkte abwechseln und bei Abwärtstrends tiefere Tiefpunkte und tiefere Hochpunkte.

Man kann sich einen Aufwärtstrend im Chart idealtypisch wie das Profil eines Berges vorstellen, bei dem sich moderate Anstiege und steile Kletterpassagen mit kleineren Schluchten und Plateaus abwechseln. Unabhängig von diesen Bergab‑Passagen führt der Weg des Wanderers allerdings unweigerlich zum höchstgelegenen Punkt, dem Gipfel des Berges, und auf der gegenüberliegenden Seite wieder Schritt für Schritt ins Tal zurück.

Diese Metapher soll die »Bauweise« der Börsentrends verdeutlichen, da dieses Wissen elementar dafür ist, die Fibonacci‑Methode anzuwenden. Allerdings hinkt sie in zwei Punkten:

Zu Beginn der »Börsenwanderung« kann nur bedingt abgeschätzt werden, ob man gerade den Arlberg oder den K2 besteigt – die Höhe des Gipfels beziehungsweise der maximale Ausdehnungspunkt des Trends ist nicht bekannt. Und nach Erreichen dieses Punktes muss ein gutes Stück Wegstrecke zurückgelegt werden, um wissen zu können, ob es nur moderat abwärtsgeht und weitere, höhere Gipfel warten oder ob man sich bereits wieder ins Tal zurückbewegt, sprich sich in einer lang anhaltenden Abwärtsbewegung wiederfindet.

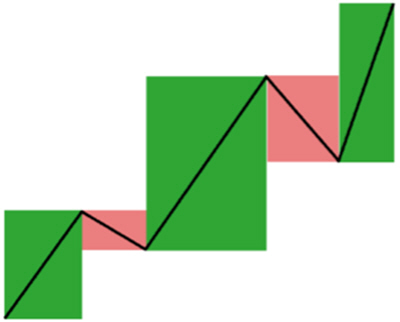

Abbildung 2: Schema eines Aufwärtstrends mit Bewegungen (grün) und Korrekturen (rot)

Börsen bewegen sich also in Trends, die ihrerseits aus zwei sich ständig abwechselnden Teilen bestehen: der in Richtung des Trends verlaufenden Bewegung und der gegen die Trendrichtung verlaufenden Korrektur (vgl. Abbildung 1).

In Bezug auf unser Beispiel sind auf dem Weg zum Gipfel alle aufwärtsgerichteten Passagen Bewegungen. Die kurzen Abstiege, die den Weg zum Gipfel un‑ terbrechen, sind die Korrekturen. Auf dem Weg ins Tal ist es genau umgekehrt: Abwärtsgerichtete Strecken sind Bewegungen, aufwärts oder seitwärts laufende Wege sind Korrekturen. Hier fällt bereits auf, dass es immer auf die Richtung des vorherrschenden Haupttrends ankommt, ob von einer Bewegung oder einer Korrektur gesprochen wird.

Ein zentraler Aspekt dieser beiden Bauteile eines Trends muss gleich zu Beginn erwähnt werden, ehe er in den folgenden Abschnitten nochmals genauer erläutert wird: Erst die Anwesenheit einer Korrektur definiert den Startpunkt und den Endpunkt einer Bewegung. Preisliche und zeitliche Länge des Trends wird erst durch die Korrektur definiert, die sowohl den Rahmen liefert als auch das Gelenk zwischen einzelnen Bewegungen im Trend darstellt.

Bewegungen zeichnen sich durch ein hohes Momentum aus . Sie verlaufen moderat‑linear bis steil, dynamisch und explosiv . Sie sind der Motor, Taktgeber und Antreiber des Gesamttrends . Pro Zeiteinheit wird in einer Bewegung eine große Preisspanne überwunden. Dieses Momentum kann sich zudem im Trendverlauf steigern und teils gewaltige Kurssprünge im Aufwärtstrend beziehungsweise Kurseinbrüche im Abwärtstrend auslösen.

Korrekturen sind dagegen vorübergehende Phasen der Entschleunigung oder Stagnation innerhalb des gesamten Trends. Sie treten in zwei Varianten auf: in Form einer zeitlich kurzen, aber preislich heftigen Gegenbewegung oder in Form eines geringen preislichen Rücksetzers, der sich allerdings zeitlich in die Länge streckt.

Misst man die Steigung einer Bewegung zum Beispiel in einem Aufwärtstrend (Start‑ bis Endpunkt) im Verhältnis zur Zeitachse, kann man festhalten, dass sie in der Regel einen 45‑Grad‑Winkel und in extremen Beschleunigungsphasen sogar einen Steigungswinkel von 60 bis 75 Grad erreichen kann. Korrekturen spielen sich dagegen im Bereich von 20 bis 40 Grad Gefälle ab.

Die aus einer Abfolge dieser beiden Teile bestehenden Trends starten dabei immer mit einer initialen Bewegung und enden mit einer finalen Bewegung. Dazwischen wechseln sich in Trendrichtung laufende Teilbewegungen und zwischengeschaltete Korrekturen ab. Somit besitzt jeder Trend zwei Bewegungen mehr, als er Korrekturen aufweist und besteht insgesamt aus einer ungeraden Zahl an Segmenten . Nachdem die letzte Bewegung einen Trend beendet hat, startet ein neuer Trend in die Gegenrichtung (Gegentrend) wiederum mit einer Bewegung . Nur im Falle eines Trendwechsels grenzen entgegengesetzt gerichtete Bewegungen aneinander.

Somit endet ein Aufwärtstrend mit einer Aufwärtsbewegung und ein daraufhin einsetzender Abwärtstrend startet wiederum mit einer Abwärtsbewegung . So banal es sich anhört, ist dies doch ein wichtiger Aspekt, der später bei der Umsetzung der Fibonacci‑Methode eine große Rolle spielt.

Lesen Sie auch...

Fibonacci — Berechnung von Retracements (Thomas May 2)

Fibonacci — Berechnung von Extensionen (Thomas May 3)

Fibonacci — Umsetzung in die Praxis (Thomas May 4)

Fibonacci in der Diagonale: Trendlinien, Fans und Fibonacci-Matrix (Thomas May 5)